Beaucoup de personnes reconnaissent l’or pour sa qualité historique, mais on omet souvent ses nombreuses qualités statistiques et financières, qui en font un actif évidemment singulier. Cette publication exclusive traite des principaux cycles, de long terme et de moyen terme, qui agissent sur le prix de l’or. Alors que le cours du métal jaune a été multiplié par plus de 50 depuis 1970, l’étude des variations du cours de l’or montrent des mécanismes profondément structurés. Les périodes durant lesquelles l’or performe ou corrige ne changent que très peu. L’approche statistique et cyclique du cours de l’or, trop rarement réalisée, nous permet ainsi d’avancer des schémas tout à fait uniques.

Les grandes phases d’éclat de l’or.

« Le maximum du prix de blé précède et amène toujours une crise. »

- Clément Juglar, précurseur des cycles économiques, dans son livre Des crises commerciales et de leur retour périodique en France, en Angleterre, et aux États-Unis, 1862.

Voilà ce qu’écrivait Clément Juglar, précurseur de la théorie des cycles, il y a de cela 150 ans. Depuis, rien n’a réellement changé. Le crédit s’est développé et le commerce des services est passé devant le commerce agricole. Le fait aujourd’hui est que les crises sont toujours ou presque précédées par un sommet des taux directeurs, un maximum du prix du pétrole, et de toutes les évidences, un minimum du prix de l’or.

Le cours de l’or suit une ligne de croissance puissante depuis que les gouvernements pratiquent des politiques budgétaires très déficitaires. Depuis la grande Dépression de 1929, et la confiscation de l’or par Roosevelt en 1933, chaque crise accroît un peu plus la valeur de l’or : l’or est passé une première fois de 20$ l’once en 1932, à 35$ en 1935. De plus, nous devons souligner aujourd’hui le rôle du coût de minage de l’or. 80% de l’offre d’or provient des mines. Ainsi, à long terme, malgré les manipulations de certains institutionnels, l’or ne peut que suivre son coût moyen de production. Les estimations par le World Gold Council montrent qu’il resterait deux à trois décennies (au plus) d’extraction d’or, dans l’état actuel des processus miniers. Enfin, la réouverture de nombreuses mines en 2021 explique en partie les processus de réajustement sur les prix.

Dès lors, pourquoi malgré la crise actuelle l’or ne performe pas plus ? La réponse est probablement assez simple : cette crise n’est pas comme les autres. L’or profite des taux bas et des fortes inflations, mais le problème actuel est que cette dynamique est contrée par la forte reprise économique (diminuant le risque économique, et l’intérêt pour les investisseurs de posséder des métaux précieux). Néanmoins, nous devons reconnaître une grande qualité à cette crise : celle de pouvoir faire revenir l’inflation structurelle à long terme, ce qui est très bénéfique au cours de l’or dans le temps.

Or et statistiques.

La moyenne des variations journalières mesurées depuis 1968 sur le cours de l’or est de +0,035%. Soit une performance moyenne annuelle de l’or théorique de +13,7%, par cumul des performances journalières moyennes. L’or est par ailleurs peu volatile : plus de 2/3 des variations journalières de l’or s’établissent entre -1,2% et +1,26%. Réciproquement, on peut dire qu’il est exceptionnel d’assister à des variations de plus ou moins 2% sur une journée.

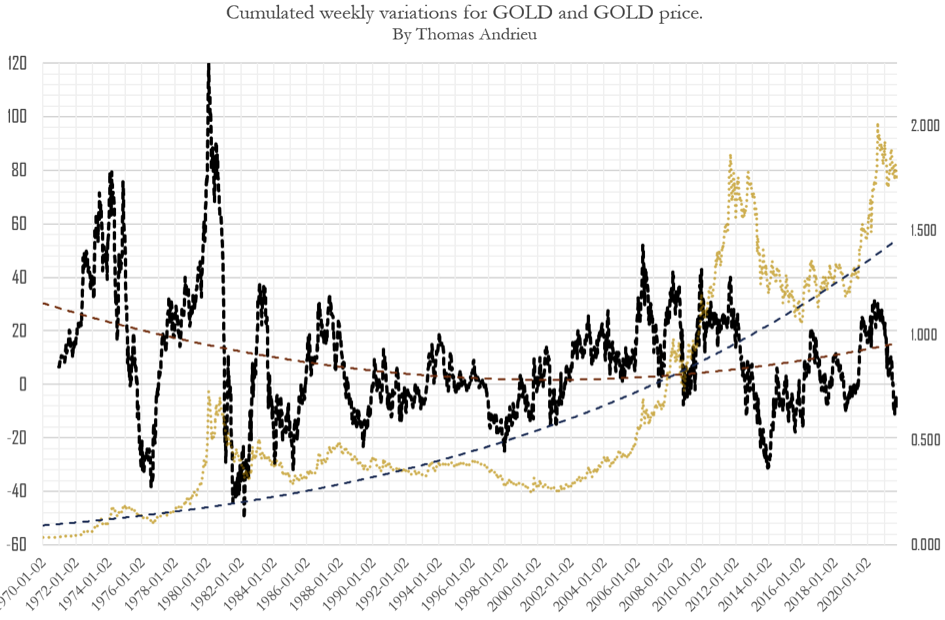

Le graphique ci-dessus reprend le cours de l’or (jaune, axe de droite), puis un indicateur de force statistique de hausse ou de chute (noir, axe de gauche, variations cumulées de l’or). Nous devons ici souligner que les variations de l’or sont très canalisées, et les mouvements de hausse ou de baisse sont bien dessinés. L’indicateur que l’on observe en noir sur le graphique permet d’anticiper les grandes phases de retournement du cours de l’or. Il est important de noter les phases d’accumulation haussières ou baissières sur le cours : par exemple, l’indicateur a globalement augmenté entre 1998 et 2001, alors que le cours de l’or chutait, ce qui constituait un signal d’achat (même signal à la baisse entre 2007 et 2012 ; puis signal à la hausse entre 2016 et 2018, etc…).

Ainsi, une validation d’un sommet sur l’indicateur est plus propice à traduire une baisse de l’or dans les semaines qui suivent. De même, un passage durable sous la ligne 0 de l’indicateur traduit un puissant signal correctif sur le cours de l’or. Par exemple, l’indicateur est passé sous la ligne 0 à plusieurs reprises (mai 1981, septembre 1983, avril 1988, novembre 1996, août 2012, etc…). Aujourd’hui, l’or se situe dans une ligne basse semblable à celle de 1999/2000, 2016 ou encore 2018. Cela signifie que l’or est moins propice à réaliser de grands mouvements correctifs (chute de plus de 20% par exemple). Cela traduit également le fait que l’or ne s’insère pas pour l’heure dans une phase haussière puissante dans un futur proche.

Cyclicité de l’or.

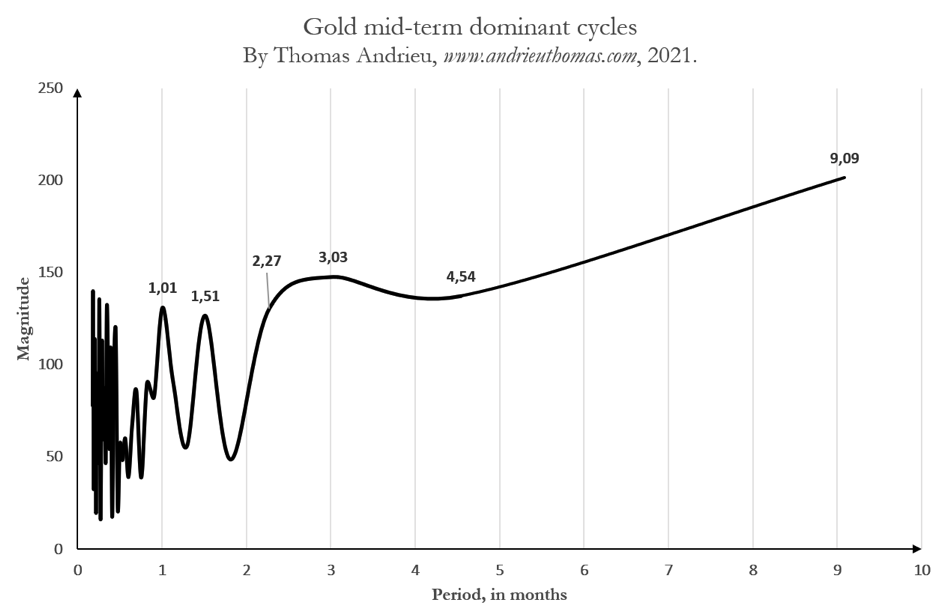

Nous effectuons ici une analyse qui n’a jamais été publiée à ma connaissance. En premier lieu, on répertorie l’ensemble des données hebdomadaires du cours de l’or depuis 1970. Grâce à diverses manipulations mathématiques, linéaires et cycliques, nous obtenons le graphique ci-contre. L’axe des abscisses correspond à la période (en mois) des cycles dominants sur le cours de l’or. On compare ainsi la période de chaque cycle donné avec sa magnitude, c’est-à-dire sa force d’influence sur le cours de l’or.

Après avoir mené des études similaires sur les actions [Dow Jones] ou les cryptomonnaies [Bitcoin], il apparaît clair que l’or est un des actifs les plus stables. En effet, la cyclicité observée sur l’or est bien plus stable que sur la plupart des autres actifs. Cela signifie, en termes mathématiques, que les principaux cycles qui déterminent les grandes variations du cours de l’or sont des cycles de moyen terme (quelques mois), plutôt que des cycles de long terme (quelques années). L’or est un actif dont la cyclicité est particulièrement stable ; et ses variations sont plus amples à moyen terme.

Ainsi, la décomposition du cours de l’or montre la récurrence d’un principal cycle de 9 mois, combiné à un cycle secondaire de 3 mois, puis un cycle tertiaire 4,5 mois, suivi d’un cycle de 1 mois puis 2,3 mois et ainsi de suite… Pour la parenthèse technique, cette courbe, qui croît en moyenne de manière assez lente, nous démontre sans détour que les cycles de quelques semaines ont presque autant d’influence que les cycles de quelques mois sur l’or. Cette propriété mathématique tout à fait particulière donne à l’or tout son intérêt d’investissement. Ainsi, la nature fractale de l’or (une cyclicité similaire à court terme comme à long terme) est plus limpide que sur d’autres actifs comme le Dow Jones ou le Bitcoin.

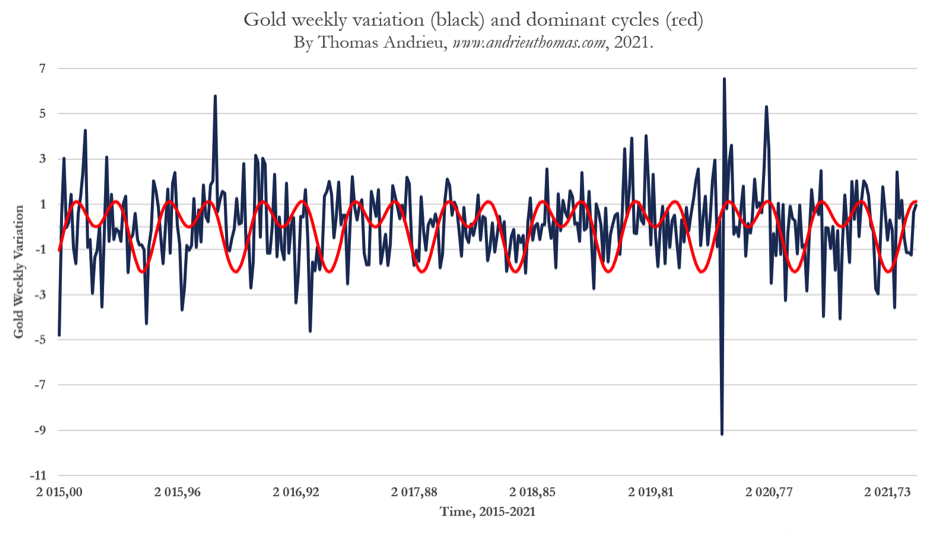

Le graphique ci-dessus illustre plus concrètement notre analyse. D’une part, la courbe bleue représente l’ensemble des variations hebdomadaires de l’or depuis 2015. D’autre part, la courbe rouge régulière représente la combinaison des trois premiers cycles les plus influents sur le cours de l’or (à savoir la combinaison du cycle de 9 mois ; du cycle de 4,5 mois ; et du cycle de 3 mois). Ne serait-ce que par la combinaison de ces deux cycles (ignorant 99% des cycles restants), on remarque sans détour une détermination du cours de l’or.

Cette démonstration statistique conforte l’observation de nombreux analystes selon laquelle l’or réagit par paliers (forte hausse d’au moins 20% du cours pendant une période constante, avec un double sommet) ; avant une phase de stagnation de plusieurs mois ou années.

Quelles perspectives ?

Début 2020 puis en 2021, nous étions revenus sur les opportunités observables sur le cours de l’or. Désormais, à partir de nos cycles primaires, que pouvons espérer sur le cours de l’or ?

De manière structurelle, l’or réagit ainsi selon un cycle complexe avec deux sommets plutôt qu’un seul. Nous préciserons que notre analyse est extrêmement simplifiée, du fait de l’omission des cycles restants. Néanmoins, les derniers creux des deux principaux cycles calculés ici ont été décembre 2020 et mi-août 2021. Ce qui correspond effectivement aux points bas majeurs de l’année tout juste écoulée. Depuis le point bas des taux obligataires en 2020, l’or progresse plus difficilement mais il accumule encore des forces statistiques structurellement haussières.

En anticipation, on insistera sur les futurs sommets des trois cycles primaires, dont février 2022, avril 2022, juillet 2022 ; avec un creux en juin 2022. A partir de cette observation temporelle, et de nos observations statistiques précédentes, nous dessinons un premier schéma d’évolution du cours de l’or. Premièrement, une bonne performance de l’or avant la fin d’année 2021 (disons statistiquement plus de 10%), viendrait alimenter un mouvement haussier plus durable jusqu’au printemps au moins. A l’inverse, si l’or venait à corriger encore d’ici la fin d’année, en particulier sous le niveau des 1700$ l’once, une phase corrective pourrait s’engager dans le courant 2022. Dans tous les cas, il ressort que l’or s’engage plus vraisemblablement dans une phase de latéralisation, avec un potentiel baissier faible, et un potentiel haussier autour de la moyenne sur cette décennie… Encore une fois, le cours de l’or réagit structurellement par paliers.

2022 sera déterminant pour le cours de l’or. Le franchissement d’un nouveau record historique en 2020 a enclenché un processus correctif classique, que l’on retrouve récemment sur le Bitcoin par exemple. Enfin, statistiquement, l’or possède un seuil de prix incompressible autour des 1400$/1500$, ce qui corrèle également aux coûts de production. Dans tous les cas, cette étude montre une fois de plus la fiabilité statistique de l’or dans le temps.

Par Thomas Andrieu

Passionné d'économie, de finance et expert des métaux précieux, Thomas Andrieu attache une grande importance à la compréhension cyclique des marchés et de l’économie. Ses études et publications sont disponibles sur son site www.andrieuthomas.com